期貨分析軟件:倉位控制的重要性!

期貨交易中,倉位控制一直是很熱門的話題,何時要如何通過調整倉位大小,或是在何時該加碼倉位讓獲利加大,都是我們大家一個很有學習興趣的議題。接下來就一起看看。

1.分批式進場-也就是面的概念,是不同點位的加碼方式

進入以這種方式后就是我們常說的超重,超重也有多種方式的方式,主要是某些條件得到滿足,有一個簡單的普通定點數或超重方式的比例 - 即當進入筆或利潤的比率后的第一單超過設定點,它是超重一次時,它已被如此。不過自己加碼投資次數有它的效率性,不是不斷加碼越多次就越好喔!

拉回加碼方式——當你進場后,當價格向相反的方向去超重。比如說:當做一種多時,指數可以拉回50點,就進場開始加碼1口多單,以此進行類推。 其實,拉回成本的增加和凹往往是線之間的,如果沒有控制外觀的方式會造成可怕的損失。

損益曲線加碼方式——簡單來說我們就是因為當你獲利能力達到企業設定一個目標時加碼,或是虧損達到你設定的目標時加碼。

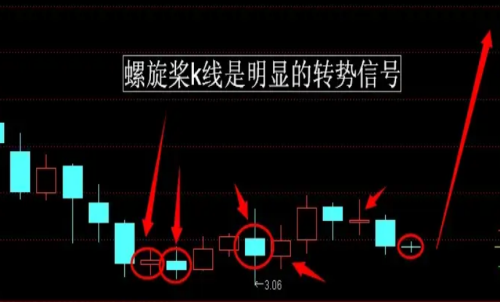

設定指標加碼方式——可能用某些技術指標或是自訂指標來做衡量,相當于是熱市場的措施,例如:如果你使用的ADX指標為超重,可能會增加10 ADX起來,可能更多單增持一次,排序的方式。當然,還有其他的方式增持,在這里,僅舉幾個常見的方式。

2. 動態進行調整自己每次進場口數-點的概念,是相同點位的加碼投資方式

這種方法是根據一定的條件或情況來調整下一個入口的數量,即動態位置調整。常用的方法是動態地調整部來調整尺寸波動作為進入口的方式的數量的大小 - 最簡單的方法是使用數= W /端口風險值,W通常是固定值,或者可以承受的壓降,所述風險值是值可以改變,通常用于測量值可以是近期的波動,波動等。或是W可能是一個固定資產資金,而風險值是你策略的最大連續虧損,這也是作為一種教學方式。

馬丁格爾法 - 事實上,這是一種賭博,僅在壓力較大或較小的壓力賭博,一直不斷地按壓僅一側,每輸錢一次,下一次就等于是所輸的數乘以二,直到你贏了一次為止,它可以是前面的少量的全部金額的損失和重新贏得雙贏的壓力首次。如果運用在企業交易上,就是你每次進行交易信息只有通過兩種方式選擇,做多或做空,只要你輸錢,下一次可以進場時間就把倉位放大2倍。 基本上,這種方法不是普通人玩的,因為你必須有很多錢來承擔很多損失,才能有機會贏得最后一個。當然,也有反馬丁格爾法,剛好與上述的方案相反,它是在贏得時候將倉位放大2倍,但這樣一來,只要丟失一個,就會把前面所有的盈利和本金都搭進去,兩者可以使用的時機進行最大的差異在,如果市場的趨勢,贏得了交易策略的機會越來越多,但使用反鞅策略可能會更好。這些加碼方式,使用發展起來會有它的限制,也不太適合一般人使用,不過就是大家學習還是企業可以進行研究看看,蠻有趣的。

特殊情況加碼的法——當你發現某件事發生時,你的交易策略贏得特別好,你可以選擇在這個時候把部位壓加大。你會發現,在過去這樣的情況將有一個上升波的幾率很大,均線您可以在這個時間進入大位置的壓力時,情況是這樣。當然我們還有就是很多企業其他的加碼或調整倉位的方式,只是他們有的發展方式以及想要轉換成程式語言來回測不見得這么容易,也會有這樣一些問題限制。

3.手數也可以變化

有時會進入很多方式的變化,他們涉及的問題資金控制,所以方式是無奇不有,金字塔加碼法,倒金字塔加碼法,甚至上面說海德格爾超重方式是一樣的。你不見得要我們依照幾手這樣的調整倉位方式,你可以管理使用費氏系數來進行調整倉位,或是沒有其他的方式,所以在手數的調整上又是另一門學問。 但是,無論怎么調整都必須與你擁有的資金相關,必須根據資金來確定總倉位的大小,否則很容易爆發倉位風險。和任何方式,將存在與發揮有很大的關系,但是您按的很大一部分編碼,大量的自然增長的風險,此時的位置控制是決定何時上場,你可以更好保持合格利,窮人可能使損失增加,反而得不償失。所以當資金管理沒有很大時,也不要把自己所有的錢都壓在同一支程式的加碼策略中,這樣可以分散企業風險的效果并不高。由于大多數超重戰略應建立在踢,如果盤勢盤整總是這樣的一個趨勢,但會讓你超重的方式來修復嚴重。

4.不一定要靠加碼分散風險

好的投資組合分配問題應該是多市場、多策略的分散,由多策略來分散在單一產品市場只交易以及某些企業商品的風險。 事實上,使用多策略可以達到分散入口點的效果,這與代碼添加的效果是一樣的。而采用不同的策略有他自己的基于交易中上漲將有更多信心的做法。

因為我們永遠不知道何時會有行情出現,市場存在許多不確定性,所以試探性地建立倉位,可能是比較保險的方式。在市場上交易要的是活得久,所以他們很怕一次性的破產失敗,不可為了能把把都壓重注,所以要借由倉位分配來分散風險,并增加獲利。

上一篇:投資原油期貨必須知道的內容

售前咨詢專員

售前咨詢專員